– экономическая целесообразность;

– конкурентоспособность;

– внутренняя непротиворечивость.

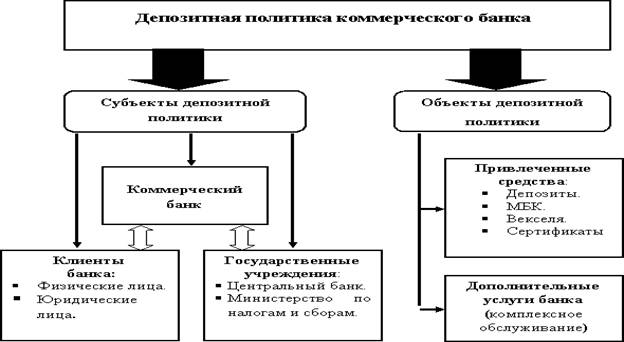

Классификация субъектов и объектов депозитной политики банка обобщена на (Рис 1).

Рисунок 1 Состав субъектов и объектов депозитной политики банка

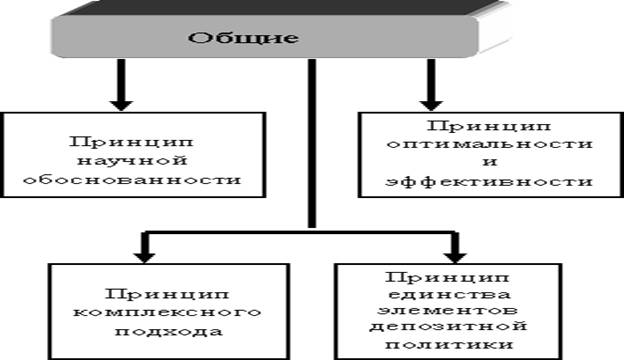

В основе формирования депозитной политики коммерческого банка лежат как общие, так и специфические принципы, что наглядно отражено на (Рис 2).

Рисунок 2 – Принципы формирования депозитной политики

Разработкой и реализацией депозитной политики банка в тесной взаимосвязи друг с другом занимается целый ряд структурных подразделений банка (казначейство, финансовое управление, управление развития бизнеса, кредитное управление, управление ценных бумаг), а также органы управления банка: правление банка и комитет по управлению активами и пассивами.

Рис. 3. Укрупненная типовая структура банка

Так, правление банка определяет и утверждает основные направления депозитной политики, утверждает порядок и условия привлечения депозитов, осуществляет общий контроль за реализацией депозитной политики.

Комитет по управлению активами и пассивами принимает принципиальные решения по вопросам формирования портфеля депозитов, анализирует структуру и динамику ресурсов, их сопряженность по срокам и суммам с активами банка с целью выработки в необходимых случаях решений по корректировке депозитной политики банка; осуществляет текущий контроль за реализацией депозитной политики отдельными структурными подразделениями банка.

Финансовое управление банка совместно с казначейством определяет общую потребность банка в депозитных средствах (на год, в том числе с разбивкой по кварталам): устанавливает размеры процентных ставок по каждому типу ресурсов (депозиты (вклады), векселя, МБК); определяет объемы резервирования привлеченных средств в Банке России; контролирует соблюдение банком нормативов риска по привлеченным средствам, установленных Банком России, и т.д.

Непосредственно привлечением депозитов в различных формах занимаются специальные отделы банка: отдел вкладов граждан, отдел ценных бумаг (выпуск собственных векселей, депозитных и сберегательных сертификатов), кредитный отдел или отдел активов и пассивов (депозиты юридических лиц) и другие отделы в соответствии с внутренней организационной структурой каждого банка.

Для осуществления практической деятельности по привлечению средств банки разрабатывают Положения по депозитным (вкладным) операциям (

отдельно по вкладам физических лиц и по депозитам юридических лиц), в которых оговариваются:

- правила и условия приема депозитов (вкладов);

- правовой статус субъектов договорных отношений;

- порядок заключения договора банковского вклада;

- его содержание;

- способы приема и выдачи вклада (депозита);

- перечень документации, необходимой для открытия и пользования вкладом (депозитом), и требования, предъявляемые к ним;

- права вкладчиков и обязанность банка;

- способы начисления и выплаты процентов по вкладам (депозитам).

Внутрибанковские инструкции о порядке совершения конкретных депозитных (вкладных) операций, которые разрабатываются банком в развитие Положений о вкладах (депозитах), содержат организацию работы филиала (подразделения) банка с различными категориями вкладчиков; порядок оформления документов, соответствующих совершению этих операций, схему их документооборота; отражение в бухгалтерском учете операций по приему и выдаче депозитов, начислению и уплате процентов по ним.

Объемы привлекаемых банком средств в депозиты (вклады) находятся в зависимости от состояния спроса и предложения на денежные ресурсы, дефицита или избытка средств у банка, состояния рынка депозитов.

С целью привлечения средств хозяйствующих субъектов и граждан в свой оборот банки разрабатывают и осуществляют целый комплекс мероприятий. Так, прежде всего важным средством конкурентной борьбы между банками за привлечение ресурсов является процентная политика, ибо величина дохода на вложенные средства служит существенным стимулом к помещению клиентами своих временно свободных средств во вклады (депозиты).

Смотрите также

Банковские риски: виды, методы управления

Банки

- центральные звенья в системе рыночных отношений. Развитие их деятельности -

необходимое условие реального создания рыночной экономики. Рассмотрение банковских

рисков и их управ ...

Анализ лизинговых операций банка

Зарубежные ученые в области банковского менеджмента используют в своих работах анализ чаще всего при изучении вопросов, касающихся отдельных сторон деятельности кредитного учреждения – его рис ...

Банковская система России

Одной из основных и неотъемлемых структур в экономике

является банковская система. Развитие банков шло параллельно и тесно

переплеталось с товаропроизводством и товарообращением. При этом ба ...

Великобритания

Великобритания Германия

Германия Франция

Франция Швейцария

Швейцария США

США Япония

Япония